「必要な資金と調達方法」は財務諸表の貸借対照表。必要な融資額と自己資金を伝える項目

「必要な資金と調達方法」は、財務諸表における「貸借対照表」となります。これから創業、開業をする方は確定申告や会計・記帳作業をされた経験がないので、財務諸表と言われてもピンとこないかもしれませんが、事業運営する中で「貸借対照表」と「損益計算書」は重要です。

ちなみに次の項目の「事業の見通し(月平均)」が「損益計算書」となります。

「貸借対照表」とは、ある時点における企業の資産状況を示す表となります。今、創業・開業を計画中で時間的に余裕のある方は、簿記3級程度の勉強をしていると事業運営後にご自身で申告をする際に最低限必要な知識を得ることができたり、税理士さんの説明も理解しやすくなりますので、検討いただければと思います。実際に簿記3級に合格することはどちらでもよく、テキストを一通り読むだけでもかなり違いが出ると思います。

「必要な資金と調達方法」の左側と右側の違いを理解する

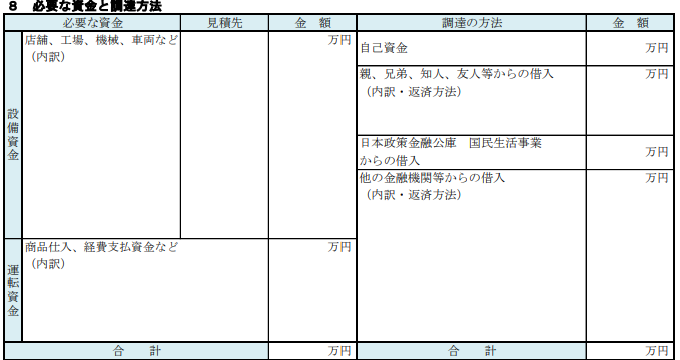

まず、本題の「必要な資金と調達方法」の書き方のポイントの説明の前に「必要な資金と調達方法」(貸借対照表)の構造を簡単に説明します。

下記の表を見ていただくとわかると思いますが、左側がお金の使い道、右側はお金の集め方になります。ですから、左右の合計が一致しなければいけません。このことを理解したうえで、表の作成をしてください。

「必要な資金と調達方法」では、何をチェックされているのか

「必要な資金と調達方法」でチェックされていることは、お金の使用目的、お金の集め方、使う総額が適正であるかということです。

- 左側の「お金の使用目的」でチェックされること

- 設備資金と運転資金の具体的な内容

- 設備資金と運転資金のバランス

- 右側の「お金の集め方」でチェックされること

- 自己資金額

- 自己資金と借入額のバランス

- 全体的にチェックされること

- 全体の投資額が適正であるか?

上から順番に説明をしていきます。

必要な資金(お金の使用目的)でチェックされることと記載方法

設備資金と運転資金の違い

まず、設備資金と運転資金の違いですが、「設備資金」とは長期的に利用をするものに使うお金、「運転資金」は、日々使うために必要なお金となります。「減価償却」の概念がわかる方は、「減価償却」するものが「設備資金」と考えるとわかるやすいです。具体例で挙げてみると

【設備資金の例】

・事務所、店舗の内外装工事費

・賃貸物件の入居費用

・車両、製造設備、厨房設備

・ホームページや看板

・什器・備品

・パソコン・OA機器

【運転資金の例】

・材料や商品の仕入れ代

・家賃

・人件費

・宣伝広告費

・光熱費や通信費

・旅費交通費

・そのほかの雑費、消耗品

といった形になります。

設備資金は、購入するものと見積書を添付する

設備資金は、表を見ていただいたらわかるように「見積先」が必要です。「見積り」をするためには購入するものの詳細が必要となります。工事であれば、図面+見積り、機械類の設備であれば、機械のパンフ等の資料+見積りといった形で集めてください。

すべてを事前に業者とやり取りをしておく必要はなく、インターネットの商品ページなどをプリントしたものでも大丈夫です。

運転資金は、3か月分が目安

運転資金は、一時的に必要なものと継続的に必要なものを分けてまとめます。継続的に必要なものは3か月分が目安です。例えば、下記のような形です。小売店の場合、当初は大きく仕入れる必要がありますが、毎月は補充のような形となります。雇用は、求人広告は1回限りですが、給与は毎月発生します。そういったことがわかるようにまとめます。

・当初の仕入れ代金:100万円

・毎月の仕入れ代金:30万円/月×3か月分

・求人広告費:10万円

・パート給与:10万円/月×3か月分

注意点ですが、個人事業主の場合には、最終的な利益が収入となりますので、ここの給与には入れません。法人の場合には、代表の報酬を計上しても構いません。

設備資金と運転資金のバランスが大事

設備資金と運転資金では、設備資金に対する融資の方が認められやすいです。設備資金で購入したものは、短くても5年、長ければ何十年も使っていくものとなります。そのため、返済期間も長期にわたっても問題ありません。一方で運転資金は毎月毎月使うお金です。したがって短期に返済をしていく必要があります。

別の見方をすれば、設備資金は使い道が明らかなものです。一方で運転資金は使い道はある程度決まっていますが、曖昧さが残ります。ちなみに融資の申し込みと実際の使い方が異なるというのは「資金使途違反」となり、違反行為となり、悪質な場合には一括返済を求められます。そのような観点でも融資をする側の視点に立てば、使い道が明らかな設備投資の方が融資をしやすいと言えます。

ですから、総額は同じでも、設備資金が多い融資申し込みの方が認められる可能性が高くなります。

調達の方法(お金の集め方)でチェックされること

自己資金と借りたお金を明確に分ける

調達の方法で一番重要なことは自己資金の金額です。自己資金とは、ご自身でコツコツと集めた貯金や退職金、相続で得たお金などです。また、もらったお金(返済の必要がないお金)であれば自己資金とすることができます。

例えば、親からお金を調達した場合、通帳に入れてしまえば、「もらった」のか「借りた」のか、わからなくなります。大きな金額の場合には、書面等で明確な状態にして提示をした方が融資の判断にはプラスに働きます。

また、すでに使ったお金は自己資金に加えることができます。冒頭で左右の金額は同じでないといけないと書きましたが、融資申し込み時点ですでに購入した設備がある場合には、その金額を自己資金に加えることができます。※設備側にも記載を忘れないでください。

親・知人・他金融機関からの借入は借入・返済条件を資料として添付する

親・知人・他金融機関からの借入がある場合には、金額を明記するとともに借入条件を資料として添付するようにしましょう。特に返済金額と返済期間は融資の判断において重要となります。

親・知人であれば、「儲かってから返してくれたらいい」という話になっているケースもあると思いますが、その場合も書面で残すようにしましょう。とはいえ、儲かったらという条件は曖昧なので、「金銭消費貸借契約書」を作成し、返済開始日を1年後、2年後という形にしておくと良いと思います。お金を借りるというのは人間関係に影響を与えます。契約書に残すことは、融資ということだけでなく、人間関係を円滑にし、トラブルを防ぐためにもぜひとも作成いただきたいです。

借入額は自己資金の3~4倍以下かつ1,000万円以下に抑える

実際は、事業内容や申込者の経験などによって左右されますが、日本政策金融公庫の融資額は、多くの場合、自己資金の3~4倍が目安と言われています。また、借入額が1,000万円を超えることは難しいです。

この条件を超えると融資の面談や審査の否決後にもう少し事業規模を小さくするようにアドバイスされるケースが多いです。店舗系のビジネスであれば、もう少し家賃が安い店舗を探すように言われるケースが多いです。

なお、「見せ金」は自己資金とは見なされません。融資の審査の際には、通帳の流れなどから「自己資金」なのか「見せ金」なのか判断されます。特に申し込み前に突然入金された多額の金額がある場合には、「見せ金」と判断される可能性が高いので、そういった入金がある場合には、その出所を証明できる書面や資料などを用意しておく方が良いです。

全体を通じて投資総額が適正であるか判断される

上記のお金の使い方と集め方および事業内容、申込者の経験などから総合的に投資総額が適正であるかを判断されます。

今後の事業の見通しなども含めた総合的な判断となりますので、一概には書けませんが、創業・開業時には気持ちも高ぶっており、あれもしたい、これもしたいという想いが強くなり、事業規模が大きくなりがちです。確実にご自身で実行できる事業規模となっているかを考えるようにしてください。

お気軽にお問合せください。

HATA行政書士・中小企業診断士事務所

お気軽にお問合せください。

当事務所は、安楽寺内にあります。代表が運営しているコワーキングスペースが隣接しています。

お気軽にお問合せください。

HATA行政書士・中小企業診断士事務所

お気軽にお問合せください。

当事務所は、安楽寺内にあります。代表が運営しているコワーキングスペースが隣接しています。